Schenkbelasting 2026

Ellen Kloor Expert schenkenBijgewerkt op:19 januari 2026

Wanneer schenkbelasting betalen?

Ieder jaar mag je een bepaald bedrag belastingvrij schenken. Belastingvrij houdt in dat de ontvanger geen schenkbelasting hoeft te betalen over de schenking. Schenk je meer dan de schenkingsvrijstelling? Dan betaalt de ontvanger schenkbelasting maar alleen over het bedrag bóven de vrijstelling.

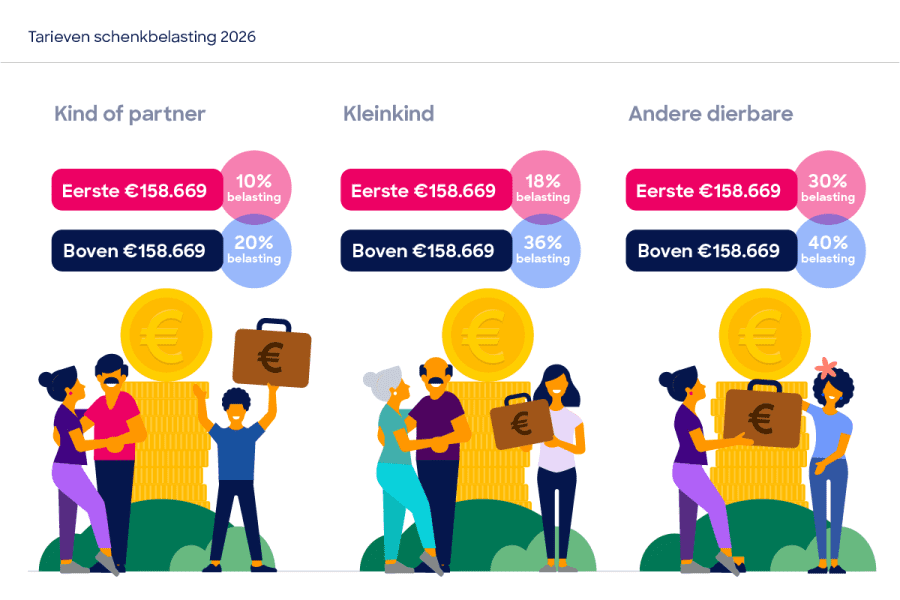

Wat zijn de tarieven schenkbelasting 2026?

De schenkbelasting heeft een laag en een hoog tarief. De grens voor het hoge tarief ligt in 2026 op €€158.669. Het tarief hangt ook af van de persoon aan wie je schenkt. Bij een schenking aan een kind of partner is de schenkbelasting het laagst.

Klik op de afbeelding voor een vergroting

Hoe bereken ik de schenkbelasting?

Met de rekenhulp van de Belastingdienst bereken je gemakkelijk hoeveel schenkbelasting de ontvanger moet betalen.

Schenking groot bedrag door opname zorginstelling

Een (verwachte) opname in een zorginstelling kan een reden zijn om een groot bedrag te schenken. Dat kan interessant zijn. Ook als de ontvanger schenkbelasting moet betalen. Een schenking verlaagt de toekomstige eigen bijdrage.

Voorbeelden berekening schenkbelasting

Deze voorbeelden zijn gebaseerd op de schenkingsvrijstellingen en tarieven in 2026.

Is aangifte schenkbelasting verplicht?

Is de schenking in een jaar hoger dan de jaarlijkse vrijstelling? Dan is de ontvanger van de schenking verplicht om aangifte schenkbelasting te doen. Oók als je als ouder(s) gebruikmaakt van de eenmalige hoge vrijstelling voor kinderen.

Digitaal of online aangifte

Een aangifte schenkbelasting doe je digitaal via Mijn Belastingdienst. Kies vervolgens voor ‘schenkbelasting’. Met dit stappenplan van de Belastingdienst doe je in 4 stappen de aangifte. Kun of wil je de aangifte niet online doen? Gebruik dan de papieren aangifte.

Welke gegevens zijn nodig?

In het aangifteformulier moet je het burgerservicenummer (BSN) van de schenker en de ontvanger invullen. Bewijsstukken van de schenking hoef je niet mee te sturen met de aangifte maar bewaar alles wel goed. De Belastingdienst kan daar achteraf om vragen. Zoals een bankafschrift van de overboeking van het geld.

Wie betaalt de schenkbelasting?

Het is financieel het gunstigst als de ontvanger de schenkbelasting betaalt. Schenk je je kind €10.000 en wil je dat die echt €10.000 kan besteden? Dan kun je het bedrag dat je schenkt verhogen. Met dat extra bedrag betaalt je kind de schenkbelasting. Maar omdat je schenkingsbedrag hoger wordt, moet er ook meer schenkbelasting betaald worden.

Als je de aanslag schenkbelasting invult, geef je aan wie de schenkbelasting betaalt. Je vindt deze vraag in het hoofdstuk 'Aanslag schenkbelasting'. Betaal jij de belasting als schenker? Vul dan in het hoofdstuk 'Correspondentieadres' jouw adres in.

Wanneer aangifte schenkbelasting doen?

Voor een schenking in 2026 kan op ieder moment aangifte worden gedaan. Maar uiterlijk vóór 1 maart 2027. Het is ook mogelijk om uitstel aan te vragen. Dat moet ook vóór 1 maart. Uitstel vragen kan digitaal via Mijn Belastingdienst. Of stuur een brief naar: Belastingdienst kantoor Eindhoven, Antwoordnummer 14670, 5600 WK Eindhoven.

Doe 1 keer aangifte bij spreiding van de schenking

Wachten kan handig zijn als de ontvanger de schenking verspreid over het kalenderjaar ontvangt. Dan hoeft die maar 1 keer aangifte te doen. Gaat het om verschillende schenkingen? Bijvoorbeeld een geldbedrag en een auto of een kwijtschelding van een lening? Dan moet de ontvanger 2 keer aangifte doen.

Aangifte wijzigen niet mogelijk

Is er aangifte schenkbelasting gedaan en ontdek je een fout? Het is niet mogelijk om een digitale aangifte te wijzigen. Stuur ook geen nieuwe (papieren) aangifte. De ontvanger moet dan een brief sturen naar de Belastingdienst.

Heeft de ontvanger al aangifte gedaan en schenk je in hetzelfde jaar nóg een keer? Dan moet de ontvanger een nieuw aangifteformulier invullen. Bij vraag 3C staat de vraag 'Hebt u dit jaar al een schenking ontvangen van deze schenker?' De ontvanger kiest hier voor antwoord 'ja'.